EDURAN Navigator

Der Navigator gibt Einblick ins Börsengeschehen mit einem Ausblick.

29. März 2018

„Der Analytiker denkt, die Börse lenkt“. Was viele schon seit längerer Zeit erwartet haben, ist im 1. Quartal geschehen: Die Börsen haben innerhalb von wenigen Tagen rund 10% korrigiert.

Korrektur im 1. Quartal

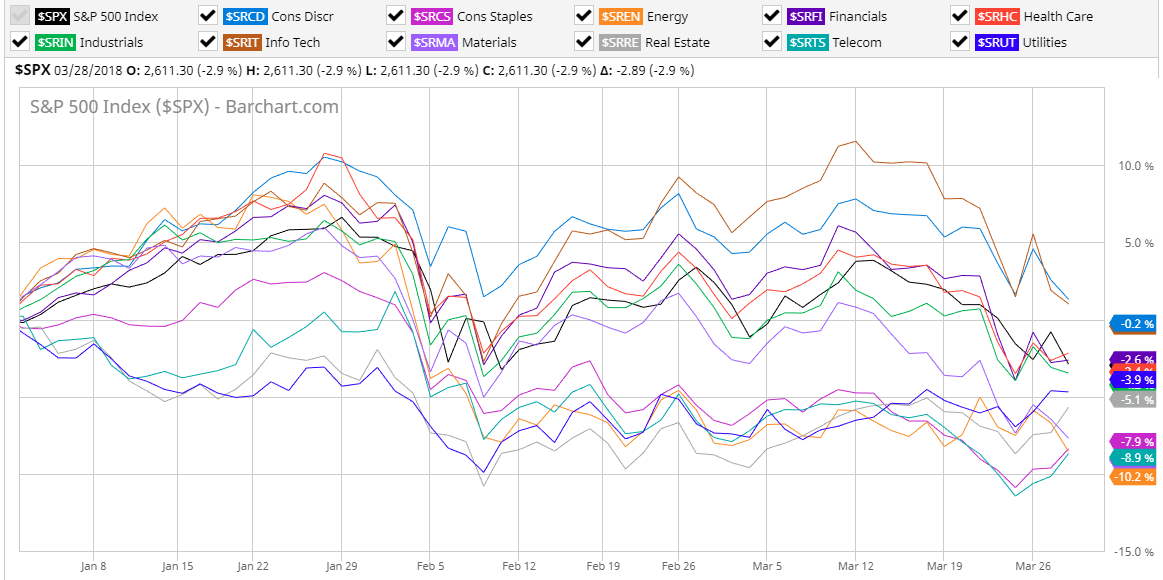

„Der Analytiker denkt, die Börse lenkt“. Was viele schon seit längerer Zeit erwartet haben, ist nun in diesem ersten Quartal geschehen: Die Börsen haben zum Monatswechsel vom Januar in den Februar innerhalb von wenigen Tagen in der Größenordnung von 10% korrigiert. Aufgefallen ist die hohe Korrelation, kaum ein Markt konnte sich der Korrektur entziehen. Bei den Sektoren haben die defensiven Titel stark gelitten, dies im Hinblick auf eine weiter robust wachsende Wirtschaft und steigende Zinsen.

Zinsen

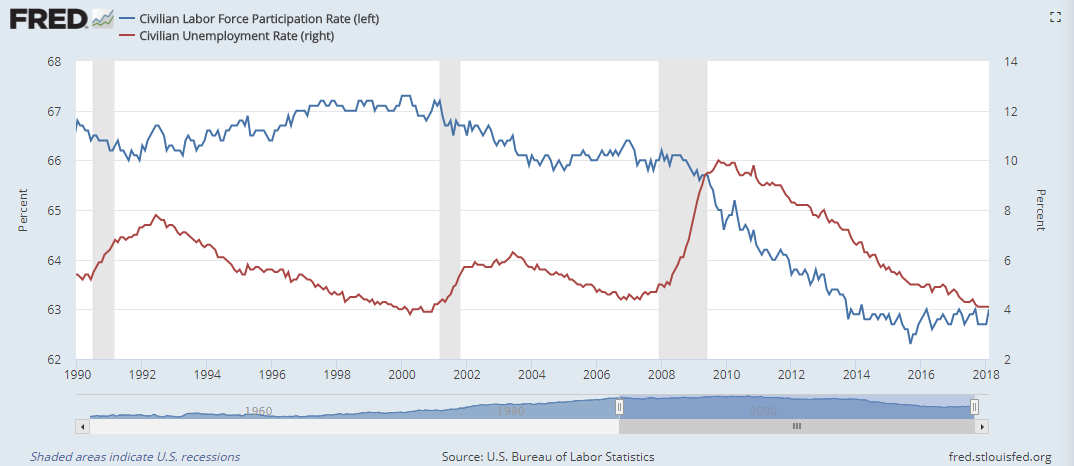

Die Zinsen haben zu Beginn des Quartals ihren Anstieg vom letzten Quartal 2017 fortgeführt. Zu reden gab der Anstieg bei den Löhnen in den USA, 2.6% fürs Jahr 2017 und dann 2.9% für den Januar 2018, dem stärksten Anstieg seit 2015. Stimmen, welche ein baldiges Anziehen der Inflation prognostizieren, sind lauter geworden. Kritiker einer in naher Zukunft anziehender Inflation verweisen auf das immer noch große Reservoir von abseitsstehenden, potentiellen Arbeitskräften. Bei einer relativ tiefen Arbeitslosigkeit gibt es typischerweise Lohn-Druck nach oben. Nicht so diese Tage. Obwohl die Wirtschaft gut läuft und die Arbeitslosenzahlen z.B. in den USA auch historisch gesehen tief sind, bleibt ein starker Lohnanstieg aus. Die jüngsten Zahlen steigen an, wurden aber auch schon 2015 gesehen und sind danach wieder abgeflacht. Die neu geschaffenen Stellen sind mit 200‘000 pro Monat in der Zeit nach der Finanzkrise 08/09 eine gute Zahl. Vom Wachstum der neu geschaffenen Stellen her gesehen aber schwächer als was man vor der Finanzkrise gesehen hat. In den Jahren vor 2000 war im Schnitt pro Jahr ein monatliches Stellenwachstum von 2.6% zu beobachten und für die 80er Jahre gar 3.1%. Die Krux liegt wohl im Nenner der Prozentangabe von Arbeitslosen. Mit der Finanzkrise sind Millionen von Arbeitskräften aus dem Arbeitsleben und danach aus der Arbeitslosenstatistik gefallen. Der Anteil der arbeitsfähigen Bevölkerung am Arbeitsmarkt (sprich, entweder mit Stelle oder auf Stellensuche) ist von knapp rund 68% im Jahr 2000 auf rund 63% gefallen.

Zieht die Wirtschaft an, dürfte sich der eine oder andere überlegen, wieder einen Job zu suchen und als Konsequenz würde dem Lohnwachstum ein Stück weit die Dynamik genommen.

Abb. 1: Arbeitsmarktbeteiligung und Arbeitslosenstatistik. Quelle: St. Louis Fed / U.S. Bureau of Labor Statistic

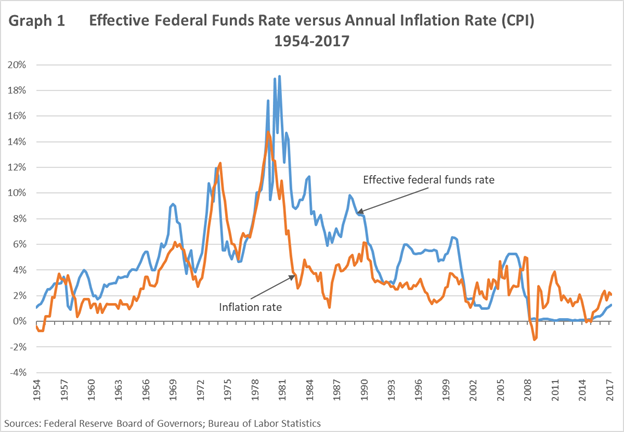

Die Inflation (CPI/offizieller Konsumentenpreisindex) war für die USA im Februar bei 2.1%. Nach fünf Jahren von durchschnittlichen 1.3% eine gewisse Art von Wiederbelebung. In der Eurozone sieht es noch etwas anders aus: obwohl die EZB eine nach wie vor, im Gegensatz zur US Fed, noch sehr lockere Geldpolitik verfolgt, liegt die Inflation per Februar 2018 mit 1.1% noch ein Stück weit entfernt von der Zielmarke von 2%. Dass die Inflation relativ schnell und überraschend ansteigen kann, hat die Geschichte zuhauf gezeigt. Die in den letzten Jahren praktizierte lockere Geldpolitik wäre typischerweise die Basis für eine zukünftig höhere Inflation. Wann und in welchem Ausmass bleibt noch abzuwarten. Politische Spannungen, eine ins Stocken geratene Globalisierung (jüngst diskutierte und angedrohte Strafzölle) und nicht zuletzt die hohe Schuldenlast sind die Eckpfeiler und dürften die weitere Entwicklung wesentlich beeinflussen.

Abb. 2: Federal Fund Rates mit US-Konsumentenpreisindex (CPI). Quelle: Federal Reserve Board of Governors; Bureau of Labor Statistics

Unternehmen / Sektoren

Mit der global anziehenden Wirtschaft haben sich die zyklischen Titel tendenziell in den Vordergrund gebracht. Technologie-Titel, zyklischer Konsum und auch die Finanzwerte sind besser als der Rest ins neue Jahr gestartet. Die defensiven Titel auf der anderen Seite konnten nicht mehr mithalten und haben Terrain preisgegeben.

Abb. 3: Preisentwicklung von Sektoren. Quelle: S&P Index, Barchart.com

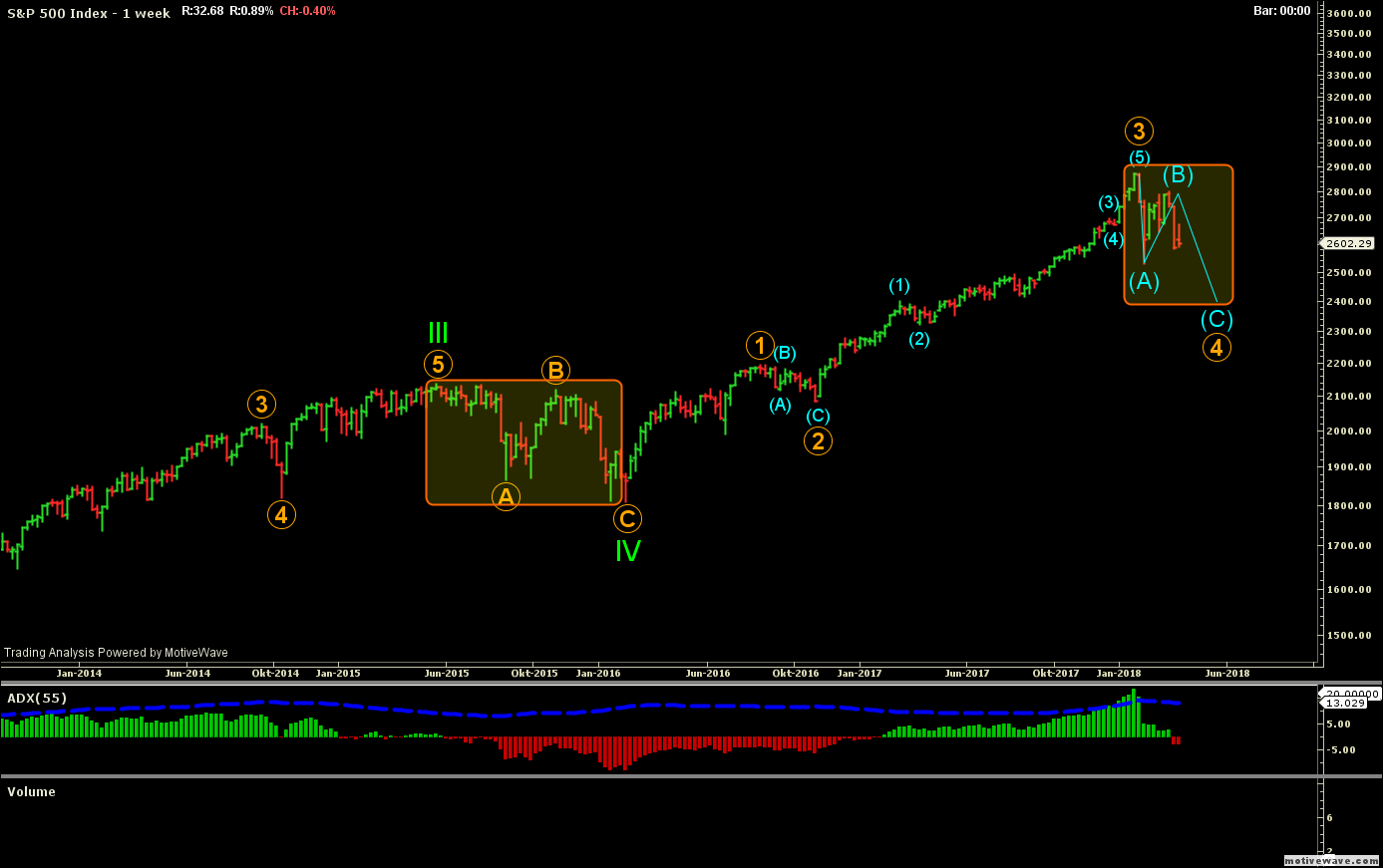

Markttechnik

Im soweit intakten Aufwärtstrend ist es (nun endlich) zu einer Korrektur gekommen. Ob diese bereits abgeschlossen ist, wagen wir zu bezweifeln. Nach unserem Gutdünken, besteht eine gute Möglichkeit, dass es nochmals eine Stufe nach unten gehen kann. Der dieser Korrektur übergeordnete Aufwärtstrend scheint noch intakt zu sein, jedoch befinden wir uns höchstwahrscheinlich in der Endphase dieser schon bald 10 jährigen Hausse (Tief S&P 500 im März 2009).

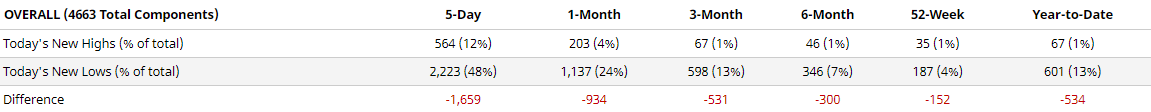

Nach wie vor wird der Markt von wenigen Titel gestützt. Wie unten dargestellt, sind beispielsweise in der Gesamtübersicht für den US-Markt jüngst eine hohe Anzahl von neuen 52-Wochen Tiefständen dazugekommen. Für gewisse europäische Märkte mag dies weniger akzentuiert passiert sein, aber einem angeschlagenem US-Markt werden sich die andere Börsen käumlich entziehen können.

Sollte sich die aktuelle Korrektur innerhalb des prognostizierten Rahmens abspielen, erwarten wir einen weiteren Anstieg des Marktes. Mit festeren Zinssätzen und einer zum Teil sehr gut laufenden Konjunktur dürfte eine schwerwiegendere Korrektur oder längere Konsolidierung den Markt dann wieder auf eine technisch solidere Basis zurückbringen.

Abb. 5: S&P 500 Index, Wochenchart. Quelle: Eduran AG, MotiveWave

Ausblick

Die Weltwirtschaft dürfte weiterhin gut unterwegs sein, auch wenn sich die Zuwachsraten etwas abschwächen könnten. Spannungsfelder gibt es viele und nervöse Märkte, zeitweise ansteigende Volatilität, werden uns als Konsequenz wohl des öfteren beschäftigen. Die Zentralbanken dürften den eingeschlagenen Weg weitergehen und für die absehbare Zukunft könnte dies auch gut funktionieren. Schwierig dürfte es werden, wenn die Inflation an Dynamik zu gewinnen beginnt.

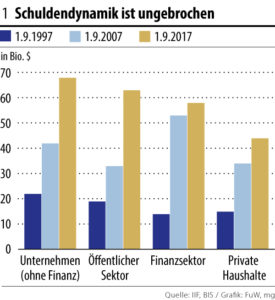

Abb. 6: Schulden/Schuldner. Quelle: IIF, BIS / Grafik Finanz & Wirtschaft

Ob die Staaten sparen können und ihre Schulden abbauen oder ob es eher verstärkt zu einer finanziellen Repression kommt, wird sich weisen. Gut vorbereitet ist, wenn man letzteres in der Finanzplanung so gut wie möglich berücksichtigt. In diesem Sinne gilt auch, nicht alle Eier in das selbe Körbchen legen. Mit der EDURAN AG haben Sie die Möglichkeit, breit zu diversifizieren. In diesem Sinne: Frohe Ostern!

EDURAN AG

Thomas Dubach

Schreibe einen Kommentar